分散投資をしていればどんな下落でも防げるか?

○○株式会社の株価が急落しちゃって不安だ・・・。

私はひとつの銘柄に集中投資しちゃっててね。

そうなんですね。

僕は複数の銘柄に分散投資しているから安心です。

へぇ、そうなのね。

分散投資していればどんな下落のリスクでも防げるの?

う、うん。

(リスクを分散してるからそのはず・・・)

複数の銘柄に分散投資することで、株価の暴落のリスクを回避することができます。

そのため、分散投資している方も多いと思います。

では、分散投資はどんなリスクでも防げるのでしょうか?

結論から言うと、分散投資でも防げないリスクがあります。

どういう種類のリスクが防げないか知っておくことで、暴落への備えができます。

今回は分散投資で防げるリスクと防げないリスクについてご紹介していきます。

当記事を読んでいただきたい方

- 投資初心者の方

- 分散投資について学びたい方

今回のゴール

分散投資で防げるリスクと防げないリスクについて説明することができる。

分散投資で防げるリスクとは?

銘柄固有の事象によって株価の変動を受けるリスクは分散投資で防ぐことができます。

具体的には以下のようなリスクです。

- 企業の業績が悪化し、配当金を減配したことにより株価が下落した

- 企業が不祥事を起こし、市場から信頼感を失い、株価が下落した

- ある銀行の破綻をきっかけに、銀行業セクターの株価が下落した

いずれも個々の事情により発生するので、影響が限定的になります。

そのため、分散投資をすることで損失のリスクを低くすることができます。

これは、特定の業種だけ景気が悪い状態にも当てはまります。

銀行業の銘柄ばかりに投資していると、銀行業全体の景気悪化時に損失が大きくなります。

一方、銀行業、小売業、通信業などに分散していると、損失のリスクを低くすることができます。

このように分散投資で回避できるリスクを非システマティックリスクといいます。

分散投資で防げないリスクとは?

市場全体に変動の影響を受けるようなリスクは分散投資でも防ぐことができません。

具体的には以下のようなリスクです。

- 新型コロナウィルスの流行により株価が下落した

- リーマンショックにより世界的な金融危機に陥り株価が下落した

- ITバブルの崩壊により株価が下落した

いずれも発生点は異なりますが、個々の事象ではないので、市場全体に影響を及ぼします。

そのため、分散投資をしていても損失のリスクを防ぐことができません。

これは、個別株の分散投資だけでなく、インデックス型の投資信託でも同じです。

そもそもインデックス型の投資信託は、TOPIXなどの指標に連動する商品だからです。

このようなリスクをシステマティックリスクといいます。

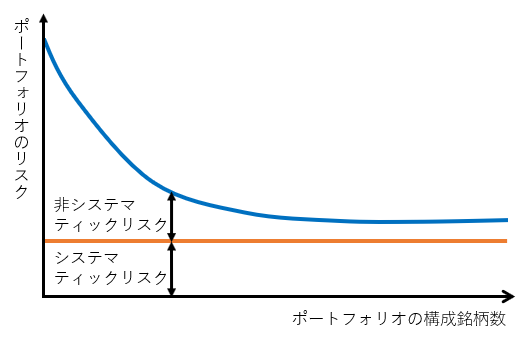

システマティックリスクと非システマティックリスクの関係

システマティックリスクと非システマティックリスクの関係をグラフで表すと下図の通りです。

非システマティックリスクは銘柄数を増やすことでリスクを下げる効果を得られます。

一方で、システマティックリスクは銘柄数を増やしてもリスクを下げる効果は得られません。

なので、システマティックリスクには一定のリスクが存在しつづけます。

システマティックリスクへの対策

生活防衛資金を用意する

生活に必要な資金を用意しておくことです。

市場全体に影響を及ぼす暴落は起きるときは起きます。

株式投資に資金を全て注ぎ込んでいると、暴落を乗り切ることが難しくなります。

暴落時でも生活できるようにするため、預貯金などで生活防衛資金を用意しておきます。

許容できるリスクの範囲で投資する

許容できるリスクの範囲で投資するようにします。

例えば「投資額の20%までなら損失を許容する」のようなことです。

許容できるリスクの範囲は人それぞれです。

保有資産や家族構成など、リスクを許容する前提が人によって異なるからです。

なので、あなた自身が許容できるリスクの範囲で投資することが大切です。

まとめ

市場全体が冷え込んでしまう時は、分散投資でもリスクを防げません。

しかし、下落がどのような背景で起きているのかを知ることで心に余裕を持てます。

また、これに加え、リスクに対する備えがあれば、慌てずに済みます。

長期的に投資をつづけるために、リスクに対する考え方の参考になれば幸いです。

今回は以上になります。

ここまで読んできただきありがとうございました。

コメント